司法書士法人ミラシア

司法書士法人ミラシア

行政書士法人ミラシア

- 相続・遺言・家族信託の無料相談実施中0120-962-678

- 9時~20時(土日祝日対応)

東京をはじめ日本全国のご自宅(不動産)の家族信託は司法書士法人ミラシアにお任せください

ミラシア司法書士法人は、家族信託をはじめとした認知症による財産凍結対策に強みを持っています。

特に自宅不動産の家族信託は、2018年の創業以来累計346件※を担当してきており、同じ自宅の信託の中でも多種多様なパターンを経験しています。(2025年11月現在)

※この数値は、私達が「自宅不動産の家族信託」を扱った実数値です。他財産の家族信託をはじめとしたそれ以外の案件は、一切含まれていません。

当ページでは、その私たちが持つ、自宅不動産の家族信託における独自の強みを具体的にお伝えします。

自宅不動産の家族信託におけるミラシア独自の強み

強み1:財産額に左右されない、安心の「定額報酬」

弊所の最大の強みは、信託する財産の評価額に一切影響されない、明瞭な「定額制」の報酬体系です。

驚くことに、この料金体系により、家族信託の総額が大手企業の半額以下になるケースも多数発生しています。

多くの大手企業では、不動産評価額に比例して報酬が上がる「パーセンテージ制」(例:評価額の1%など)が採用されています。例えば、評価額5,000万円の不動産の場合、コンサルティング費用だけで50万円、登記や契約書作成の報酬を含めると総額70万円以上(登録免許税等の実費除く)となることも珍しくありません。

一方、弊所は自宅不動産の家族信託は、基本料金を一律30万円(税別)で設定しています。

これは「不動産の評価額によって、信託手続きの労力や工程が大きく変わるわけではない」という合理的な考えに基づいています。もちろん、料金が安いからといってサービス内容や品質が劣るという訳では一切ありません。

弊所の定額制は、お客様の不動産評価額が高いほど、他社との料金差が圧倒的に広がる仕組みです。 「〇〇円から」と安価に見せかけ、最終的に多くの追加費用を請求する業者とは異なり、弊所は最初にご契約時の総額を明確にご提示しますので、安心してご依頼ください。

強み2:信託終了までずっと安心。追加費用ゼロの「アフターサポート」

家族信託は、契約書を作って終わり、ではありません。大切なご家族の将来を守るための仕組みが、そこから何年、何十年と続いていきます。

だからこそ、ミラシアは信託が始まった後から契約が終了するその日まで、アフターサポート費用を一切いただいておりません。「ちょっと確認したい」「こういう時はどうするの?」といった、ふとした疑問やご相談も、もちろん無料です。

一部の業者では、月額数千円のアプリ利用料や顧問料など、継続的な費用(ランニングコスト)がかかるケースがあります。例えば月額2,500円なら、10年間で30万円もの大きなご負担になります。

そもそも、信頼できるご家族に託すのが家族信託です。毎月のように専門家のチェックが必要になる事態は、実はほとんどありません。

私たちは、ご家族にとって本当に必要なサポートだけを、誠実な価格でご提供します。将来にわたる余計なご負担は一切おかけしませんので、ご安心ください。

強み3:国家資格者が専属対応。「信託ありき」ではない最善の選択肢をご提案します

ミラシアでは、最初のご相談から契約書の作成、その後の手続きまで、司法書士・行政書士の国家資格を持つ専門家が、必ず「専任担当」として一貫してサポートします。

一般的な相談窓口では、最初は「家族信託コンサルタント」などの担当者が対応し、専門家は契約段階でしか関与しない、という流れが主流です。

私たちの最大の強みは、「そもそも、ご家族にとって家族信託が本当に最善の選択肢なのか?」という最も大切な問いから、ご提案をスタートできることです。

家族信託の知識しかない担当者とは異なり、私たちは生前贈与、成年後見制度、遺言など、相続・財産管理に関する幅広い知識と実務経験を持っています。

ご家族の状況や将来へのご不安をじっくりお伺いし、それぞれの制度の良い点・注意点を丁寧にわかりやすくご説明した上で、ご家族にとって最適な方法を一緒に探します。

ご相談の結果、家族信託以外の選択肢(例えば遺言や生前贈与)をおすすめすることや、「今はまだ何もしない」という結論に至ることも、もちろんあります。私たちは、ご家族が心から納得できる「最善の選択」を見つけるパートナーです。

強み4:ご自宅の売却、施設探しまで。「お客様本位」の優良パートナーと連携し、将来も安心です

認知症対策としてご自宅を信託する場合、その多くは、将来的にご自宅を売却し、施設への入居費用などに充てることを目的としています。

ミラシアは「契約して終わり」ではなく、その先の未来まで見据えたサポート体制を整えています。

【信頼できる不動産会社との連携】

大切なご自宅を売却する際は、何よりも「お客様(売主様)の利益」を最大化することが第一です。

私たちは、不動産業界の慣習にとらわれず、お客様の側に本当に立ってくれる優良な不動産会社とのみ連携しています。

(例えば、売主様の利益と相反する可能性がある「両手仲介」を行わず、売主様の代理人として最善を尽くすエージェントのご紹介も可能です。)

【「将来のため」の施設探しもお手伝い】

家族信託とあわせて、多くの方が悩まれるのが「将来の施設探し」です。

切羽詰まった状況で探し始めると、比較検討の時間もなく、「空いているから」という理由で決めてしまいがちです。

しかし、そこが「終の棲家」になるかもしれません。

一般的な紹介会社は、すぐに入居する方を優先しがちで、「将来のために」という相談には十分に対応してくれないことも。また、紹介料の高い施設を優先されてしまうのでは、という不安の声も聞かれます。

ミラシアが提携するのは、「まだすぐには入らないけれど、将来のために良い施設を探したい」というご要望に、親身になって応えてくれる顧客本位の紹介会社です。

ご本人様がお元気なうちに、ご自身の目で施設を見学し、じっくり比較検討できる段階からサポート。ご家族皆様が心から納得できる選択を、誠心誠意お手伝いします。

信託のことから、その後の生活設計まで、窓口一つで安心してご相談いただけます。

自宅不動産の家族信託に関するよくある質問

自宅不動産の家族信託を行う場合にかかる具体的な料金を教えてください

ミラシアにご自宅の家族信託を依頼頂いた場合の総額料金は40万円〜50万円程度になる事が一般的です。

具体的な内訳としては、「1.専門家にかかる費用」と「2.登録免許税などの実費」の2つに分かれます。

1.専門家にかかる費用

・ミラシアの場合、基本料金30万円(評価額にかかわらず定額。自宅の信託の場合)

※上でお伝えした通り、この部分の費用が会社によって大きく変動します。

※対象不動産がローン付不動産の場合や受益者連続型信託の場合などには別途報酬が発生する可能性があります。

2.登録免許税などの実費

※実費のため、この部分の費用はどの会社に依頼しても大きくは変わりません。

費用の種類 | 費用の目安 | 概要 |

公正証書の作成費用 | 3万円〜10万円程度 | 契約書を公正証書にするときの公証役場に支払う費用 |

登録免許税 ※不動産を信託した場合のみ | 固定資産税評価額 ×0.3%〜0.4% | 信託登記の申請の時に法務局に支払う税金 |

印刷税 | 契約書1件につき200円 | 契約書に貼付する収入印紙代 |

信託口口座の開設費用 | 1口座につき5万円〜10万円程度 | 金融機関に支払う口座開設費用 ※無料の金融機関もあり |

資料収集費用・郵送費 | 5,000円〜1万円程度 | 戸籍謄本や印鑑証明書などの取得費用や郵送費 |

自宅以外の収益物件の家族信託手続きも依頼できますか?

はい。ミラシアではアパート等の収益物件の家族信託手続きも多く実績がございます。

収益物件の家族信託にも様々な検討ポイントがあります。

例えば、収益物件を複数お持ちの場合は、一部の収益物件だけを信託する事で、所得税が新たに課税されてしまうケースがあります。

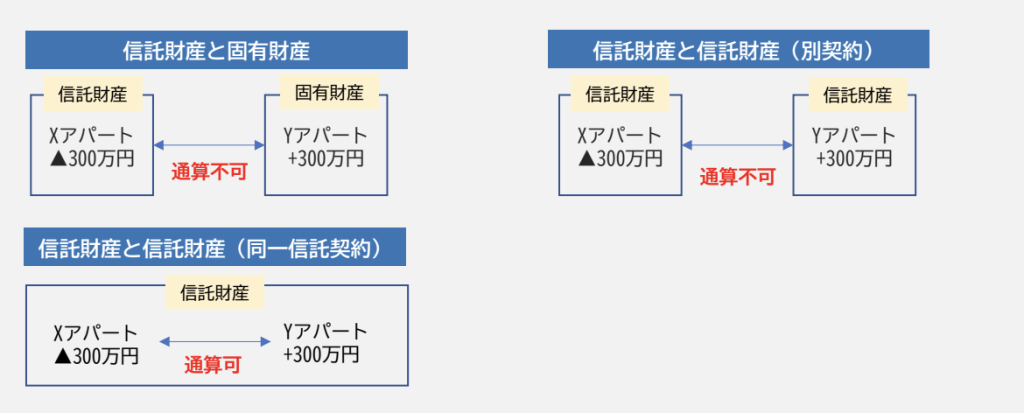

これは、信託財産の「損失」は、信託財産ではない個人の財産(固有財産)の「利益」と損益通算(利益と損失を合わせて計算すること)を行う事ができなくなる為です。

※なお、同一信託契約内における信託財産間では、損益通算が可能です。

<損益通算のイメージ>

この様な点を含め、有資格者が今のお客様のご状況を踏まえたご提案を行わせて頂きます。

自宅において「家族信託を行わない方が良い」ケースは、具体的にどの様な場合ですか?

まず前提として、自宅を将来的に売却する予定がない場合です。

家族信託は、主に親の判断能力が低下した後でも不動産を売却し、その資金を親のために活用できるようにするために検討されます。そのため、そもそも売却の予定がない場合は、家族信託を行う必要はありません。

逆に、売却時期が直近である場合も行う必要はありません。 売却することがすでに決まっており、今すぐ、もしくはもうすぐ売るという段階であれば、わざわざ家族信託の仕組みを挟まずに、そのまま売却手続きを進める方が効率的です。

また、不動産の価格が比較的安い場合は家族信託の費用(組成費用と将来の相続登記費用)を払うよりも、今すぐに贈与して名義を変えてしまう方が総コストが安くなるケースもあります。

自宅不動産にローン(担保権)が残っており、金融機関の承諾が得られない場合も該当します。ローン(抵当権などが設定されている担保権付不動産)が残っている自宅を家族信託する場合、事前に金融機関の承諾が必須であり、通常は受託者による債務引受などの複雑な手続きが必要となります。これにより金融機関との調整が難航したり、承諾が得られずに家族信託を断念せざるを得ないケースもあります。 この場合は代替策として任意後見制度の利用を検討します。

その他、ここでは書ききれない個別のケースも多くございます。ぜひお客様の現在のご状況をお知らせください。

問い合わせから自宅の信託開始までの具体的な流れ・スケジュールを教えてください

問い合わせ後は、下記の様な流れで進んでいきます。問い合わせから信託契約締結までの期間は約3ヶ月程度です。

※お急ぎの方は、特殊な契約形態を用いる事で、より早く締結を行うことも可能です。詳しくはお問い合わせください。

ステップ1 業務委任契約の締結

ステップ2 着手金(弊所報酬の半金)のお支払い

ステップ3 信託契約書案の作成

ステップ4 金融機関との調整

ステップ5 公証役場との調整

ステップ6 信託契約書案の最終確認

ステップ7 公証役場で信託契約の締結

ステップ8 信託登記の申請

ステップ9 信託口口座の開設

ステップ10 家族信託の運用、アフターサポート等のご案内

その他、自宅の家族信託を行う際によく発生する注意点はありますか?

よく出る注意点としては、家族信託を行うと「空き家特例が使えなくなる」という点です。

空き家特例とは 相続または遺贈により取得した被相続人居住用家屋または被相続人居住用家屋の敷地等を、平成28年4月1日から令和9年12月31日までの間に売って、一定の要件に当てはまるときは、譲渡所得の金額から最高3,000万円まで控除することができます。これを、被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例といいます。 |

特例の対象となる要件 (1)特例の対象となる「被相続人居住用家屋」とは、相続の開始の直前において被相続人の居住の用に供されていた家屋で、次の3つの要件すべてに当てはまるもの(主として被相続人の居住の用に供されていた一の建築物に限ります。)をいいます。 イ 昭和56年5月31日以前に建築されたこと。 |

そのため、空き家特例を活用できるケースでは、この特例の活用メリットを加味した上で、家族信託という方法を取るべきかを検討する必要があります。

もう一つの注意点は、特に不動産の信託は開始までに時間がかかるため(3ヶ月〜)、親御さんのご状況が急変してしまう前に手続きをスピーディーに進める必要があるという点です。

実は家族信託を検討されているケースでは、親御さんのご状況が短い期間で急変してしまうケースが一定の割合で発生します。家族信託は親御さんが認知症になってしまうと行えなくなってしまうので、不動産の信託を行う場合は特に注意が必要です。

ミラシアでは

- 平日夜間および土日の問い合わせ対応(要ご予約)

- 事務所で手続きを一括して行えることによるスピーディーな信託開始の実現

- 急を要するケースでは、特殊な契約形態を利用する事によるより速い信託の締結

等により、お客様が信託が行えなかった、ということが無いよう万全の準備を整えています。

有資格者が無料で自宅の家族信託相談を承ります

ミラシア司法書士法人では、お問い合わせを頂きましたら、実案件に取り組んでいる有資格者が、家族信託をはじめとした生前対策の相談を無料でお受けしています。

平日9時〜18時、また事前にご予約いただければ平日夜間(22時まで)・土日祝日のご対応も可能です。また、オンラインでの相談も可能です。

まずは下記から、お客様のご状況をお聞かせください。

- 電話番号

0120-962-678

- お問い合わせフォーム

https://mirasia.or.jp/contact